Федеральная резервная система сша

Содержание:

- Как ФРС влияет на экономику и рынок Форекс

- Достойное

- Рождение ФРС

- THE FEDERAL OPEN MARKET COMMITTEE

- Долги стране – прибыли банкам

- Что еще говорят о ФРС

- Заседания Банка Японии в 2021 году

- Соглашение 1951 года между Федеральной резервной системой и Министерством финансов

- CONSUMER CREDIT LEGISLATION

- Заседание Федеральной резервной системы

- Совет Управляющих

- Independent within government

- Искусство производить кризисы

- Лента

- Benefits and Future Points of Development

- ADVISORY COMMITTEES

- Банки Федеральной резервной системы ФРС США

- Fed Independence

Как ФРС влияет на экономику и рынок Форекс

Решения ФРС влияют в первую очередь на доллар и американскую экономику. Но так как доллар является мировой резервной валютой, а экономика – одна из крупнейших в мире, то эти решения затрагивают и остальной мир.

Если не вдаваться в детали, то ключевое, на что обращают внимание инвесторы и трейдеры – решения по процентной ставке. При ее повышении растет курс доллара, при понижении он дешевеет

При резком увеличении ставки:

- Возрастет инфляция в США. В краткосрочной перспективе – это позитивный фактор для экономики.

- Повысится спрос на доллар. Инвесторы мигрируют в американскую экономику, уходя из более низкодоходных активов.

- Снижается популярность керри-трейдинга (из-за сокращения спреда между ставками двух стран), уменьшаются инвестиции в рисковые валюты, например, рубль.

- В долгосрочной перспективе высокая ставка создаст проблемы для правительства США так как сложнее будет обслуживать долг.

- Возрастет объем сбережений граждан.

На Форексе трейдеры остро реагируют не только на факт изменения ставки, но и на риторику представителей регулятора. Например, комментарий Джерома Пауэлла (глава ФРС) и негативная оценка темпов роста экономики США может спровоцировать распродажу доллара. Неожиданное изменение ставки гарантирует всплеск волатильности на финансовых рынках.

Для отслеживания новостей, связанных с ФРС, достаточно отфильтровать статистику по «весу» в любом экономическом календаре. Отображаются даты публикации протоколов FOMC, решения по процентной ставке, даты и время выступления главы Федрезерва. Перед событиями такого масштаба лучше обезопасить открытые позиции.

Торговать непосредственно на новостях не стоит –предсказать решение Федрезерва невозможно. Рынок может отреагировать неожиданно, и вы не успеете среагировать на рост волатильности.

Достойное

- неделя

- месяц

- год

- век

|

«Балансирование, поддерживающее стабилизец» |

|

Парус судьбы: От боли душевной в резонанс сердец! |

|

Нас мало, но КПД за 100 процентов! |

|

Инстинкты против личной жизни |

|

Денежная радиация и Русский Дух |

|

«Балансирование, поддерживающее стабилизец» |

|

Наша колея в Афганистане |

|

Страна обломовых |

|

Инстинкты против личной жизни |

|

Война за волосы |

|

Выборы, выборы кандидаты… |

|

Не проспать Восход: Атака разумных от народа |

|

Маски и перчатки убивают |

|

Памяти великого человека Земли Русской Владимира Михайловича Зазнобина |

|

Главный итог уходящего года |

|

Зазнобин Владимир Михайлович. Биография |

|

Свобода! Свобода? Свобода… |

|

М + Ж: пара как инженерная система |

|

Контакт с «тонким миром» |

|

Путеводные заметки: Свет Лей |

|

Чисто чтобы не забыть, первыми в космос вышли русские |

|

Центральный банк России работает на её уничтожение |

|

Ну, за самодержание!… |

|

7 советов от гениального врача Николая Амосова . |

|

Белые ночи почтальона Алексея Тряпицына: отчёт «победителям»? |

|

Другой взгляд на пенсионный вопрос или какое государство нам нужно |

|

Самые яркие примеры смекалки у советских солдат |

|

Смотрите ж: всё стоит она! |

Рождение ФРС

Местом рождения Федеральной Резервной Системы США стал остров Джекил, расположенный в штате Джорджия. В 1886 году группа миллионеров купила этот остров и превратила его в закрытый клуб, где было модно проводить зимы. В 1900 году на острове отдыхали семьи, в руках которых была сосредоточена шестая часть денег планеты — Асторы, Вандербильты, Морганы, Пулитцеры, Гулды и другие.

Показательно, что попасть на остров Джекил могли только люди, входившие в состав клуба. Клубмены отказались допустить на свой курорт молодого британского офицера из очень родовитой семьи Уинстона Черчилля (будущий премьер-министр Великобритании) и известного политика, будущего президента США Уильяма Маккинли.

На пике популярности острова Джекил в США начались дебаты о создании системы централизованного управления финансовой деятельностью. Причиной этого стали четыре крупных финансовые кризиса, потрясшие США в период с 1873 по 1907 годы. Американцы тогда крайне негативно относились к самой идее создания центрального банка. Аналогичные структуры в Европе действовали неэффективно и даже деструктивно. Кроме того, европейские центральные банки позволяли правительствам практически бесконтрольно тратить бюджетные средства.

Через год после кризиса 1907 года (принято считать, что его «организатором» был один из «курортников» Джон Морган), Конгрессом США была создана Национальная Денежная Комиссия, которая должна была выяснить причину нестабильности банковской системы США.

Историк Дон Аллен, автор книги «Директора Федерального Резерва: Исследование Корпоративного и Банковского Влияния», пишет, что в 1910 году была создана другая группа, в которую вошли руководители крупнейших корпораций и банков США. Они тайно встречались на острове Джекил, где и разрабатывали концепцию органа, который должен был превратиться в Федеральную Резервную Систему. Известно даже имя человека, который создал концепцию центрального банка США — Пол Варбург, высокопоставленный руководитель банка Kuhn, Loeb and Co, член «клана Ротшильдов».

Варбург предложил простой план. Во-первых, центральный банк не должен был называться «центральным банком», поскольку американцы негативно относятся к передаче рычагов управления финансами одной госструктуре. Во-вторых, центральный банк должен контролироваться Конгрессом, однако большинство его управляющих должно назначаться частными банками, которые также будут владеть его акциями. В-третьих, была предложена система, согласно которой в США образовывался не один, а целых 12 федеральных банков. Помимо всего прочего, причиной было желание не создать впечатления, что центральный банк контролируется «акулами Уолл-Стрита», точнее финансовыми королями Нью-Йорка. Учитывались также значительные размеры территории США и наличие бесчисленного количества частных банков, действовавших практически бесконтрольно.

В 1912 году Национальная Денежная Комиссия опубликовала доклад, в котором рекомендовалось создать в США центральный банк. Эдвард Гриффин, автор книги «Творение Острова Джекил» отмечает, что большинство ее рекомендаций было основано на идеях Варбурга. В 1913 году Конгресс США принял Закон Оуэна-Гласса, иначе называемый Законом о Федеральной Резервной Системе, согласно которому и была создана Федеральная Резервная Система. Закон был подписан президентом Вудро Вильсоном Woodrow Wilson 23 декабря 1913 года и немедленно вступил в силу. Показательно, что Федеральный Резервный Банк Нью-Йорка — города, где была сконцентрирована львиная доля капитала США — получил определенные преференции.

Впоследствии были приняты и иные законы, регулировавшие деятельность ФРС, например, Закон о Банковской Деятельности (1935 год), Закон о Занятости (1946 год), Закон о Банковских Холдингах (1956 год), Закон о Международной Банковской Деятельности и Закон о Полной Занятости и Сбалансированном Росте (1978 год), Закон о Дерегуляции Депозитарных Учреждений и Денежного Контроля (1980 год), Закон о Реформе Финансовых Учреждений и о Восстановлении их Деятельности (1989 год), Закон о Совершенствовании Деятельности Федеральной Корпорации Страхования Депозитов (1991 год) и т.д..

Клуб на острове Джекил был закрыт в 1942 году. Пятью годами спустя остров приобрел штат Джорджия. Ныне это туристический объект — в одном из старых отелей до сих пор показывают две комнаты, носящие название Federal Reserve.

- www.rokf.ru

THE FEDERAL OPEN MARKET COMMITTEE

The Federal Open Market Committee (FOMC) consists of seven members from

the Board of Governors and five presidents from the 12 Federal Reserve

Banks. The Chairman of the Board of Governors also serves as the committee

chairman. Four of the five slots occupied by bank presidents rotate on a

yearly basis, and the fifth slot is permanently held by the New York

district bank president. Those presidents not currently serving on the

committee usually attend and participate in meetings but do not vote.

Traditionally, the president of the New York bank is elected vice chairman

of the committee. Meetings are usually held eight times a year, but the

committee may consult as needed between these dates.

The most important function of the Federal Open Market Committee is to

determine and direct the open market operations for the Federal Reserve.

Open market operations are purchases or sales of securities in the

nation’s money and bond markets that affect the level of reserves

financial institutions hold. The FOMC’s operations also extend to

the international exchange market where foreign currencies are traded.

Each Federal Reserve Bank may not execute open

Figure 1

Federal Reserver System

The Federal Reserve Bank presidents play an important role on the FOMC.

Although every president does not vote at every meeting, the presidents

provide a sense of balance in the direction of open market operations. As

representatives of their individual districts, their presence ensures the

Fed will remain a decentralized entity as the original architects

intended.

Долги стране – прибыли банкам

Если реальная экономика зарабатывает на реализации продукции, то банки – на производстве долгов. По мере роста задолженности США, растет и прибыль ФРС. Так, в 2006 г. ФРС получила чистый доход в 34,2 млрд долларов, в 2010 г. — 81,7 млрд, а по итогам 2011 г. — 77,4 млрд (не считая триллионов долларов эмиссии). То есть, пока весь мир страдает от кризиса и говорит о возможном крахе американской экономики, заработки федеральных банкиров увеличились в 2,38 раза.

Национальная идея США – жизнь в долг. При ВВП США в 14 трлн долларов, что составляет 20% мирового ВВП, ежегодное потребление в США в два раза превышает объем валового продукта и составляет 40% от мирового потребления.

Верхняя планка государственного долга США с 1940 г. поднималась около ста раз. В последний раз 2 августа 2011 г. за 12 часов до возможного объявления дефолта Сенат США проголосовал за увеличение госдолга до 16,7 трлн долларов. По состоянию на 17 декабря 2012 г. долг достиг 16,382 трлн долларов. А ещё раньше, 3 августа 2011 г., государственный долг Соединённых Штатов Америки превысил валовой внутренний продукт США.

Но это далеко не весь долг США. Долги штатов, государственные долги по медстрахованию, по пенсионному обеспечению, долги компаний, долги, взятые для выплаты пособий по безработице, долги домохозяйств и т.д. составляют около 115 трлн долларов. Обслуживание ссудного процента по этой сумме составляет в год 4-5 трлн долларов. Долги растут экспоненциально.

Первый в истории существования ФРС аудит, проведенный в 2012 г., показал, что во время и после кризиса 2008 года эта частная корпорация секретно эмитировала и раздала 16 триллионов долларов «своим» банкам. Среди получателей – Goldman Sachs – 814 млрд, Merrill Lynch– 2 трлн., City Group – 2,5 трлн, Morgan Stanley – 2 трлн, Bank of America – 1,3 трлн, The Royal Bank of Scotland и Deutsche Bank получили по 500 млрд

Обращает на себя внимание тот факт, что среди получателей финансирования присутствуют и иностранные банки, что категорически запрещено американским законодательством. Фактически, это нарушение всех правил, а попросту – фальшивомонетничество

Частные инвесторы Федрезерва выпускают в свет неучтенные доллары для реализации собственных интересов. А бесконтрольная эмиссия может привести не только к галопирующей инфляции внутри самих США, но и к потере долларом статуса мировой резервной валюты. Однако главной опасностью для Америки является то, что самоуправство ФРС, раздающей направо и налево ничем не обеспеченные доллары, делает должником именно американское государство, которое и будет нести ответственность перед кредиторами из Китая, Японии, России и ЕС всем своим имуществом. По сути, страна уже не принадлежит ни правительству, ни народу, поскольку долговые обязательства США многократно превысили размеры национального богатства страны.

Что еще говорят о ФРС

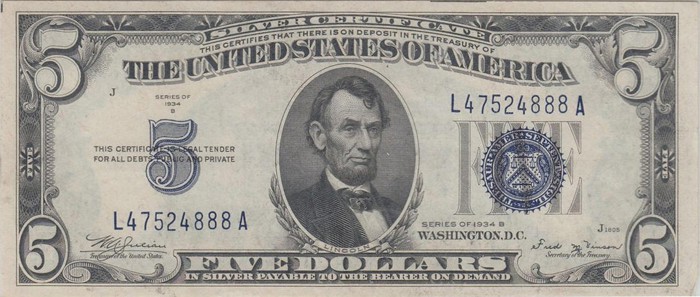

Ну и на десерт – самая мрачная легенда, связанная с ФРС. По одной из версий, эта организация причастна к убийству президента США Джона Кеннеди в 1963 году. Якобы оно стало следствием подписания указа №11110, меняющий статус ФРС и впервые после создания этой организации наделяющего министерство финансов США правом заниматься эмиссией долларов. На самом деле, ничего принципиально нового в этом указе не содержалось. Министерство финансов и до президентства Кеннеди занималось ограниченной эмиссией долларов. Банкноты федерального казначейства имели свои серийные номера, не пересекающиеся с номерами банкнот федрезерва.

Для удобства учёта номера обеих серий наносились разными красками. Эмиссия банкнот номиналом в 1 и 2 доллара вообще была закреплена за казначейством, банки федрезерва права на неё не имели. Некоторые исследователи утверждают, что революционным стало право министерства финансов печатать т. н. серебряные сертификаты – доллары, обеспеченные серебром. Однако и эти сертификаты существовали ещё до Великой Депрессии. Они также имели свои серии: федрезерва и казначейства. Вот как выглядел серебряный казначейский сертификат образца 1934 года:

Права и возможности ФРС указом не были ни урезаны, ни расширены. Но, как всегда, если легенды живут, значит, кто-то на этом зарабатывает.

Заседания Банка Японии в 2021 году

Ежемесячно Управляющий совет (Policy Board) Банка Японии проводит свои заседания, принимая решения по кредитно-денежной политике страны и уровне процентных ставок. Подробности проведения заседания Банка Японии публикуются дважды: в кратких итогах заседания (Summary of Opinions), которые публикуются через 7-10 дней после события, и в протоколе, который размещается спустя 7-8 недель. Особого влияния на рынки данные публикации обычно не оказывают. Всего в течение года Банк Японии проводит 8 таких заседаний.

21 января (заседание и решение о процентной ставке),29 января (резюме),24 марта (протокол заседания);———————————————————————————————————————————19 марта (заседание и решение о процентной ставке),29 марта (резюме),6 мая (протокол заседания);———————————————————————————————————————————27 апреля (заседание и решение о процентной ставке),11 мая (резюме),23 июня (протокол заседания);———————————————————————————————————————————18 июня (заседание и решение о процентной ставке),28 июня (резюме),21 июля (протокол заседания);———————————————————————————————————————————16 июля (заседание и решение о процентной ставке),28 июля (резюме),28 сентября (протокол заседания);———————————————————————————————————————————22 сентября (заседание и решение о процентной ставке),1 октября (резюме),2 ноября (протокол заседания);———————————————————————————————————————————28 октября (заседание и решение о процентной ставке),8 ноября (резюме),22 декабря (протокол заседания).———————————————————————————————————————————17 декабря (заседание и решение о процентной ставке),27 декабря (резюме),10 февраля 2022 (протокол заседания).

———————————————————————————————————————————

Соглашение 1951 года между Федеральной резервной системой и Министерством финансов

Соглашение 1951 года , также известное как Соглашение , было соглашением между Министерством финансов США и Федеральной резервной системой, которое восстановило независимость ФРС.

Во время Второй мировой войны Федеральная резервная система пообещала сохранить процентную ставку по казначейским векселям на уровне 0,375 процента. Он продолжал поддерживать государственные займы после окончания войны, несмотря на то, что индекс потребительских цен вырос на 14% в 1947 году и на 8% в 1948 году, а экономика находилась в состоянии рецессии . Президент Гарри С. Трумэн в 1948 году заменил тогдашнего председателя Федеральной резервной системы Марринера Эклза на Томаса Б. Маккейба за то, что он выступал против этой политики, хотя срок пребывания Эклза в совете директоров продлился еще три года. Нежелание Федеральной резервной системы продолжать монетизацию дефицита стало настолько сильным, что в 1951 году президент Трумэн пригласил весь Федеральный комитет по открытым рынкам в Белый дом для разрешения своих разногласий. В мемуарах Эклза «Beckoning Frontiers» представлен подробный рассказ очевидцев об этой встрече и сопутствующих событиях, включая стенограммы соответствующих документов. Уильям Макчесни Мартин , в то время помощник министра финансов, был главным посредником. Три недели спустя он был назначен председателем Федеральной резервной системы, заменив Маккейба.

CONSUMER CREDIT LEGISLATION

The Consumer Credit Protection Act assigned certain responsibilities to

the Federal Reserve System. The most important pieces of legislation

included in the act were the Truth in Lending Act, the Fair Credit Billing

Act, the Equal Credit Opportunity Act, and the Electronic Funds Transfer

Act (EFTA). The Fed is responsible for writing regulations and

implementing the laws to ensure the provisions of the acts are followed

and enforced. The Fed is also involved in implementing and supervising

community related acts such as the Community Reinvestment Act and the Home

Mortgage Disclosure Act.

Заседание Федеральной резервной системы

Во вторник начнется двухдневное заседание ФРС перед объявлением монетарной политики в среду днем, и инвесторы будут внимательно следить за любыми подробностями о планах центрального банка по сокращению программы экстренного стимулирования на $120 млрд в месяц.

График сокращения экономических стимулов ФРС является важным, поскольку он представляет собой первый шаг к возможному повышению процентной ставки.

Некоторые официальные лица ФРС заявили, что сокращение ставки следует начать в этом году, и глава ФРС Джером Пауэлл вполне может разделить это мнение, подчеркивая при этом, что до повышения ставки еще далеко.

ФРС может придерживаться осторожного подхода, учитывая экономическую неопределенность из-за роста числа случаев заболеваний COVID-19 и слабого отчета о занятости за август

Совет Управляющих

Совет Управляющих состоит из семи членов (губернаторов), которые назначаются Президентом США и утверждаются Сенатом США на 14 лет без права назначения на второй срок (исключением является ситуация, когда губернатор заменил своего предшественника и не отбыл 14-ти летний срок, тогда он может быть вновь номинирован на эту должность). При этом в случае, если все губернаторы полностью отработали свой срок, президент США может номинировать лишь две новые кандидатуры (если президент переизбран, он может выбрать еще двух кандидатов в губернаторы). Это правило действует, чтобы исключить шанс того, что президент назначит в Совет Управляющих исключительно своих сторонников, что позволит ему оказывать воздействие на ФРС. Однако на практике многие губернаторы оставляют свою работу в ФРС до истечения 14-ти летнего срока, а многие президенты номинировали больше двух губернаторов. Срок полномочий губернаторов всегда истекает 31 января. По закону, губернаторы должны представлять «финансовые, сельскохозяйственные, промышленные и коммерческие интересы, а также все регионы страны».

Территория США разделена на четыре региона, в каждом из которых оперируют федеральные резервные банки. В первый регион входят Бостон, Филадельфия и Ричмонд. Во вторую группу включены Кливленд и Чикаго, в третью — Атланта, Сент-Луис и Даллас, в четвертую — Миннеаполис, Канзас-Сити и Сан-Франциско. Каждый регион может делегировать в губернаторы не более одного своего представителя.

С момента своего назначения на должность члены Совета Управляющих ФРС обладают такой же свободой действий, как члены Верховного Суда США. После вступления в должность они не могут быть уволены по причине того, что их воззрения не совпадают с мнением иных губернаторов или чиновников. Это правило было введено, чтобы полностью обезопасить ФРС от внешнего влияния и исключить воздействие политических мотивов на решения губернаторов. Губернаторы работают в постоянном взаимодействии с Администрацией США. Они часто выступают с отчетами перед Конгрессом.

«Лицом» ФРС является Председатель Совета Управляющих, который и несет ответственность за деятельность всей системы. Председатель Совета Управляющих и вице-председатель могут занимать эту должность четыре года. Президент США выбирает их из числа губернаторов, номинация должна быть одобрена Сенатом. Любопытно, что многие руководители Федеральной Резервной Системы занимали эти посты больше, чем 14 лет. Глава Совета Управляющих ФРС время от времени встречается с Президентом США и Министром Финансов. Председатель Совета Управляющих ФРС также имеет ряд обязательств на международном уровне, в частности, является альтернатом члена Совета Управляющих от США в Международном Валютном Фонде International Monetary Fund и членом делегации США на саммитах «Большой Восьмерки».

Совет Управляющих ФРС публикует детальную статистическую информацию о своей деятельности, а также об общей экономической ситуации в стране в ежеквартальном выпуске «Бюллетеня Федерального Резерва», ежемесячном издании «Статистическое Приложение» и т.д.

Independent within government

Central bank independence versus inflation. This often cited research published by Alesina and Summers (1993) is used to show why it is important for a nation’s central bank (i.e.-monetary authority) to have a high level of independence. This chart shows a clear trend towards a lower inflation rate as the independence of the central bank increases. The generally agreed upon reason independence leads to lower inflation is that politicians have a tendency to create too much money if given the opportunity to do it. The Federal Reserve System in the United States is generally regarded as one of the more independent central banks

The Federal Reserve System is an independent government institution that has private aspects. The System is not a private organization and does not operate for the purpose of making a profit. The stocks of the regional federal reserve banks are owned by the banks operating within that region and which are part of the system. The System derives its authority and public purpose from the Federal Reserve Act passed by Congress in 1913. As an independent institution, the Federal Reserve System has the authority to act on its own without prior approval from Congress or the President. The members of its Board of Governors are appointed for long, staggered terms, limiting the influence of day-to-day political considerations. The Federal Reserve System’s unique structure also provides internal checks and balances, ensuring that its decisions and operations are not dominated by any one part of the system. It also generates revenue independently without need for Congressional funding. Congressional oversight and statutes, which can alter the Fed’s responsibilities and control, allow the government to keep the Federal Reserve System in check. Since the System was designed to be independent while also remaining within the government of the United States, it is often said to be «independent within the government».

Искусство производить кризисы

Оказывается, инфляция, неотъемлемый спутник современной экономики, существовала не всегда. В старые добрые времена, когда цены устанавливались в золотых или серебряных деньгах, инфляции не было. Корова или лошадь как стоили сто или двести лет определенное количество драгоценного металла, так и стоили. Инфляция появилась, когда экономическая система приобрела знакомый нам сегодняшний вид – то есть, когда стали печатать ничем не обеспеченные деньги.

Но сами деньги – не причина инфляции. Истинная причина инфляции называется Федеральная резервная система США.

Порожденная искусственно созданным кризисом 1907 года под предлогом предотвращения кризисов в будущем, ФРС на самом деле, пользуясь возможностями печатного станка, регулярно провоцирует экономические обвалы. Любому, хоть немного знакомому с законами экономики, понятно, что безудержная эмиссия ничем не обеспеченных долларов – это финансовая пирамида, которая не может не рухнуть. Что периодически и происходит. Поэтому многие американские экономисты именно Федрезерву ставят в вину кризисы в Америке 1948-49, 1953-1954, 1957-58, 1960-61, 1969-71 и 1973-75 годов.

Почему же инфляция, появившаяся на свет после учреждения Федерального резерва в Соединенных Штатах, стала общемировым явлением? Потому что после того, как в 1944 г. доллар приобрел статус мировой резервной валюты (Бреттон-Вудское соглашение), внутренние проблемы американской экономики, вместе с ничем не обеспеченным долларом, его инфляцией и кризисами, стали нашим общим достоянием.

Ипотечный кризис 2007 года явился прямым следствием политики ФРС, снизившей практически до нуля учетную ставку по кредитам для коммерческих банков. Америку буквально залила дешевая ликвидность, которая в виде ипотечных кредитов выдавалась людям без дохода, без работы, под залог будущих построенных активов, без страховки. Объем ипотечных долгов возрос с 63% в 1995 г. до 98% в 2005 г. В результате недвижимость и прочее имущество несостоятельных должников перекочевала в руки банкиров – произошел «сравнительно честный» отъем собственности у населения.

О рискованных экспериментах ФРС над американским народом мир узнал лишь тогда, когда ипотечный кризис в США плавно перетек в мировой финансовый кризис, плоды которого мы пожинаем до сих пор. ФРС выгодно создавать кризисы, потому что в эти периоды доходы федеральных банкиров резко возрастают за счет обнищания населения.

Лента

|

Призраки, которые мешают найти работу |

|

М.В. Величко. Ответы на вопросы читателей блога «Восстановление смыслов», август 2021 г., ч. 2 |

|

Собственное технологическое удушение |

|

Нас мало, но КПД за 100 процентов! |

|

Так мы ликуем или мы не ликуем, сир ? |

|

Эмиссия рисков – триллер с участием финансовых корпораций |

|

Методологическая философия. Этика первоиерархов. Божественная этика |

|

Мечта, тяга трёхфазного двигателя и Слава |

|

Сир, вы будете принимать ликование России ? |

|

Что такое коммунизм, царь-пьяница, Ростсельмаш и деградация массовой культуры |

|

«Балансирование, поддерживающее стабилизец» |

|

Инстинкты против личной жизни |

|

Парус судьбы: От боли душевной в резонанс сердец! |

|

Власть и общество |

|

Глобализация и Образ будущего |

|

Стратегия региональной цивилизации |

Benefits and Future Points of Development

The goal in setting forth the Federal Reserve System was to diffuse power, to provide independent views from different parts of the country, and to build a central banking network that would instill confidence within communities across the United States. Paul Warberg, one of the founders of the Federal Reserve wrote the following:

The Federal Reserve System needs to continually improve in the following areas: communication, payment system, and monetary policies. The Federal Reserve System must be able to constantly develop communication, as globalization demands immediate world-wide connection. Monetary policies must be constantly updated to be more effective in maintaining stability of the U.S. dollar, which as a reserve currency is crucial to the world economic community. Continued development in the payment system must take place to keep apace with advances in technology, such as electronic payments.

The Federal Reserve, as the central bank of the United States, the most influential economic power in the world, carries immense responsibility not only for the United States but for the whole world. As such, it is essential that it continually improves its operations and maintains the trust of the public.

ADVISORY COMMITTEES

Several advisory committees and councils facilitate the flow of operations

and communication within the Federal Reserve System. The Federal Reserve

Act created the Federal Advisory Council consisting of one member from

each Federal Reserve District. Members are selected by the board of

directors at each Reserve Bank on an annual basis and are usually

prominent bankers in the district. The council meets at least four times a

year in Washington, D.C., to discuss general business issues and monetary

policy matters with the Board of Governors.

The Consumer Advisory Council also meets with the Board of Governors at

least four times each year. Composed of 30 members, the group represents

the interests of consumers and creditors. Its function is to advise the

Board of Governors on such matters related to the Fed’s authority

in the areas of consumer and creditor laws.

The Thrift Institutions Advisory Council, established in 1980 with the

Monetary Control Act, provides information related to issues and concerns

of thrift institutions. The council is composed of representatives from

savings banks, savings and loan associations, and credit unions. It meets

at least four times every year.

A Small Business and Agricultural Advisory Committee exists at each

Federal Reserve Bank. The committee advises each bank on business

conditions within its respective area. Some members of these committees

meet with the Board of Governors each year.

Банки Федеральной резервной системы ФРС США

Совету управляющих подчинены 12 региональных отделений ФРС, называемых «федеральными резервными банками», которые созданы на основе «Закона о Федрезерве» и составляют основу структуры ФРС США. Региональные отделения географически расположены в двадцати пяти филиалах и осуществляют свои полномочия в закреплённых за ними штатах, называясь по имени тех городов, в которых расположены их штаб-квартиры:

- Бостон;

- Нью-Йорк;

- Филадельфия;

- Кливленд;

- Ричмонд;

- Атланта;

- Чикаго;

- Сент-Луис;

- Миннеаполис;

- Канзас-Сити;

- Даллас;

- Сан-Франциско.

Двенадцать банков ФРС имеют статус самостоятельного юридического лица, но они отчитываются и подчиняются назначаемому Президентом США и одобряемому Сенатом США Совету управляющих ФРС.

Основными функциями федеральных резервных банков являются:

- Устанавление учётных ставок с разрешения Совета управляющих ФРС;

- Отслеживание состояния местных экономических и финансовых учреждений;

- Предоставление финансовых услуг правительству США и другим депозитариям.

Fed Independence

Central bank independence refers to the question of whether the overseers of monetary policy should be completely disconnected from the realm of government. Those favoring independence recognize the influence of politics in promoting monetary policy that can favor reelection in the near term but cause lasting economic damage down the road. Critics of independence say that the central bank and government must be tightly coordinated in their economic policy and that central banks must have regulatory oversight.

The Fed is also considered to be independent because its decisions do not have to be ratified by the president or any other government official. However, it is still subject to congressional oversight and must work within the framework of the government’s economic and fiscal policy objectives.

Fears over the expansion of the Federal Reserve balance sheet and risky bailouts for firms such as American International Group, Inc. (AIG) have led to demands for increased transparency and accountability. Recent calls in Washington to «audit» the Federal Reserve could potentially undermine the independent status of the U.S. central bank.

The Fed is considered to be independent because its decisions do not have to be ratified.